Vlucht voor de verleiding! Wellicht kent u het Friese gezegde wel, het staat voor: ’Een man zonder schulden is een rijk man’. Woningcorporaties zijn van oudsher schuldenbedrijven. Eind 2017 heeft de corporatiesector onder borging van het WSW ca. € 81 miljard geleend, jaarlijks wordt hierop ruim € 3 miljard aan rente betaald. Als we de Friezen volgen, dan zetten we in op het aflossen van onze schulden en betalen we niet langer rente. Toch?

Om hoeveel schulden gaat het en bij wie lopen deze?

Corporaties hebben samen iets meer dan € 81 miljard aan schulden (kort en lang samengenomen). Op een bezit van ca. 2,5 mln verhuureenheden (vhe’s) komt dit neer op ca. € 33.000 aan schulden per vhe. Tegen een gemiddelde rente van 3,67% betekent dit een last per vhe van ca. € 100 per maand. Met bijna 88% nemen BNG en NWB het leeuwendeel van deze financieringen voor hun rekening. Het resterende deel staat uit bij andere (Nederlandse) banken en verzekeraars.

Wat kost schuldenvrij?

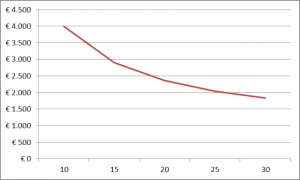

Stel nu eens dat u de doelstelling heeft om in 10 jaar schuldenvrij te worden. Bij een rentedragende schuld van € 33.000 per vhe tegen 3,67% kost dit € 4.000 aan rente en aflossing per vhe per jaar (€ 334 per maand). Onderstaande grafiek geeft dit voor verschillende looptijden weer:

Zelfs aflossen van de schuld over een lange periode van 30 jaar, betekent een verhoging van de uitgaven met iets meer dan € 1.800 per jaar of € 153 per maand per vhe.

Wie betaalt … profiteert niet …

Deze extra aflossingen worden opgebracht door de huurder. In het scenario dat de huidige schuldenlast in 30 jaar moet worden afgebouwd, betaalt de huurder hier € 153 per maand voor.

Als de woningcorporatie deze extra lasten niet afwentelt op de huurder, dan zal het betekenen dat zij haar inspanning op het gebied van nieuwbouw of duurzaamheid moeten temporiseren. In dat geval wordt het gelag betaald door de maatschappij. De corporatie kan minder woningen aanbieden en/of zal minder duurzaam zijn.

Geprofiteerd wordt door de toekomstige huurder die na 30 jaar een woning mag huren. De schulden zijn voldaan, rente wordt niet langer betaald en de huur kan omlaag.

Schuldenvrij wordt’ m niet

Dit voorbeeld is natuurlijk niet reëel, de middelen zijn niet voorhanden om dit scenario tot uitdrukking te brengen. En zelfs al zouden we hier op staan, de huidige huurder, eigenlijk iedereen die de komende 30 jaar afhankelijk is van de woningcorporatie, is de klos. En grote kans dat de overheid, deze aflossingswens beschouwende, de financiële resultaten ziet oplopen in de aanloop naar een schuldenvrije corporatie en een nieuwe belastingmaatregel verzint…

Maar wat dan wel?

Het voorbeeld laat zien hoe weerbarstig het is om in het verleden opgedane schulden weer af te lossen. Een corporatie zonder schulden is in principe benijdenswaardig, maar meer als startpositie dan als doelstelling over 30 jaar.

Deze wetenschap over hoe moeilijk het is om schulden af te lossen, zou corporaties terughoudend moeten maken om nieuwe schulden aan te gaan. Zeker als dat het geval is voor de financiering van onrendabele investeringen. Jaarlijks wordt de Indicatie Bestedingsruimte Woningcorporaties bepaald. Deze geven een indicatie van de beschikbare financiële middelen van woningcorporaties voor huurmatiging of extra investeringen in nieuwbouw of woningverbetering. De financiële middelen waarover gesproken wordt zijn echter niet echt ‘beschikbaar’, de inschatting is gemaakt dat de betreffende woningcorporatie deze schulden zou moeten kunnen dragen.

Vlucht voor de verleiding, adviseer ik u. Ga geen schulden aan voor investeringen die eigenlijk kosten zijn, financier verduurzaming uit uw operationele kasstroom, tenzij de verduurzaming financieel rendeert. Laat het rendement op een project in gezonde verhouding staan tot de rente. En als u twijfelt tussen opbouw of afbouw van uw schuldenportefeuille, kijk dan niet teveel naar de trend bij overheden…

Richard Wamelink