Corporaties hebben het niet makkelijk. Net lekker gewend aan bedrijfswaarde, schakelen we over naar marktwaarde en beleidswaarde. Gelukkig is er een 163 pagina’s tellend document Handboek Marktwaardering 2019 dat duidelijkheid geeft 😉

Om het hoofd te bieden aan een steeds ingewikkelder wordende waarderingssystematiek, hebben wij het afgelopen half jaar een andere manier van beoordelen ontwikkeld. Graag delen we deze met u. Deze andere manier van beoordelen komt voort uit ons vak. Als treasurers zijn wij het gewoon om te kijken naar de kasstromen en de omvang van de schulden. Het verband tussen beide is de terugverdienperiode. Laten we deze drie eens onder de loep nemen:

1. Operationele kastromen

Een tijd geleden was ik bij een woningcorporatie waar in tien jaar tijd ca. € 350 mln. wordt geïnvesteerd. De operationele kasstroom daarentegen gaf van enige opleving geen enkele blijk. Deze bleek zelfs zo stabiel, dat een stijging voor inflatie er niet in zat… Het aantal vhe’s nam echter wel toe. De vervelende consequentie hiervan was dat de operationele kasstroom per vhe daalde, waar een lichte stijging om de inflatie te compenseren fijn zou zijn geweest.

Uit de Thésor Benchmarkanalyse 2020 blijkt dat de gemiddelde operationele kasstroom (na belastingen en na rente) per vhe iets meer dan € 1.300 bedraagt en in 2023 is opgelopen tot iets boven de € 1.500. Maar, is dit voldoende? Het antwoord op die vraag zal mede afhankelijk zijn van de kwaliteit van het bezit.

2. Schulden

Er is geen absolute norm voor de omvang van de schuld. Indirect natuurlijk wel omdat de LTV de omvang van de schuld koppelt aan de waarde van het bezit. Maar een directe norm op bijvoorbeeld de omvang van de schuld per vhe is er niet. En dat is vreemd. Temeer omdat Vestia en WSG mede hierop zijn omgevallen.

Uit onze Benchmarkanalyse blijkt een gemiddelde schuld per vhe van ca. € 30.500 in 2020, oplopend tot ca. € 34.900 in 2023. Een schuld hoger dan € 40.000 gaat vaak gepaard met het opstellen van een saneringsplan. Maar hier is voorzichtigheid op zijn plaats wat betreft een snel oordeel. Immers, ook hier is de kwaliteit van het bezit, de ouderdom van het bezit in relatie tot de hoogte van de operationele kasstroom, een belangrijke factor om rekening mee te houden.

3. Terugverdienperiode

De terugverdienperiode is de uitkomst van de deling van omvang van de schulden op de operationele kasstromen. In hoeveel jaren kan de leningenportefeuille worden afgelost? De terugverdienperiode legt de verbinding tussen de omvang van de schulden en de operationele kasstroom.

Het is geen bezwaar dat de omvang van de schulden per vhe toenemen als ook de operationele kasstroom per vhe toeneemt. De terugverdienperiode blijft dan gelijk.

In het beoordelingskader van Aw/WSW ligt voor dit kengetal een signaleringsnorm op 35. Gebaseerd op de gedachte dat het gemiddelde woningbezit nog 35 jaar toe kan. Daarboven vindt verdiepend onderzoek plaats.

Gemiddeld 27 jaar duurt het afwikkelen van de schulden, blijkt uit onze Benchmarkanalyse voor 2020. In 2023 wordt verwacht dat dit is teruggebracht tot 24 jaar. Ook hier geldt weer dat om echt iets van de uitkomst te vinden, het belangrijk is om deze te vergelijken met de kwaliteit van het bezit.

De Gouden Driehoek

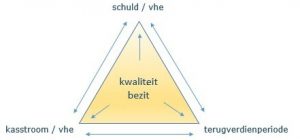

Wanneer je deze drie onderdelen, kasstroom, schulden en terugverdienperiode aan elkaar koppelt, ontstaat de volgende driehoek:

Alle drie de hoeken zijn met elkaar verbonden. Afhankelijk van de omvang van de operationele kasstroom zullen investeringen in nieuwbouw en verduurzaming leiden tot een toename van de schulden. Afhankelijk van de toename in het bezit zal dit in meer of mindere mate leiden tot een toename in de schuld per vhe. Investeringen leiden mogelijk ook tot een verbetering van de kasstroom per vhe. Is dat het geval, dan kan het effect van de investeringen op de terugverdienperiode beperkt zijn. Deze verandering in de terugverdienperiode zou u terug moeten zien in de kwaliteit van het bezit.

Tot slot

De Gouden Driehoek is een concept om op een relatief makkelijke manier een corporatie te kunnen doorgronden, om investeringen te kunnen beoordelen. Een concept ontwikkeld door treasurers waarbij kasstromen de basis vormen. Om een tegenwicht te bieden aan 163 pagina’s dikke handreikingen. Om als leek weer te begrijpen waar het om gaat.

Richard Wamelink